Table of Contents

投資人常說:「槓桿是雙面刃,用得好賺錢快,用不好一夕歸零。」這句話聽起來嚇人,但它也提醒我們,搞懂遊戲規則比什麼都重要。尤其在外匯這種變化多端的市場裡,了解保證金的原理,就是保護自己資金的第一步。關於槓桿如何同時放大獲利與虧損,你也可以參考外部教學解釋(例如 Investopedia:Leverage 是什麼、為何是雙面刃 及 投資中槓桿的運作方式)。

這篇文會一步步帶你搞清楚怎麼操作、怎麼算保證金,還有風險怎麼控,從小白變成有Sense的外匯玩家,不用硬背理論,也能安心下場試水溫。若想延伸閱讀市場趨勢與策略,可搭配本網站知識庫內的內部文章〔〕一起吸收。

外匯保證金是什麼?

「你知道嗎?很多人第一次接觸外匯保證金交易時,其實連『保證金』是什麼都還搞不清楚。」 我們訪問了從事外匯市場研究超過十五年的專業分析師李建民老師。他在受訪時這樣說道:「對一般投資人來說,外匯保證金聽起來像是一種高風險的投機行為,但事實上,只要掌握槓桿原理和交易規則,這反而是一種靈活的資金操作方式。」更完整的定義,你也可以參考外部條目(如 What Is Margin? 與 How Does Margin Trading in Forex Work?)。

外匯保證金交易的基本概念包含:

利用小額保證金(Margin)作為抵押,放大可操作的交易資金;

借助槓桿原理,以數倍的金額買賣貨幣對(如美元/日圓);

透過匯率波動賺取價差利潤,掌握市場機會;

所有操作皆為合約形式,無需實際交割貨幣。

李老師指出:「外匯市場的特點就是流動性高、交易時間彈性大,24小時幾乎不停盤,讓投資者可以根據自己的時間彈性調整交易策略。」想進一步理解為何外匯市場能「5天24小時」運作,可參考〔為什麼外匯市場幾乎全天開放〕與〔外匯三大交易時段〕。

某資深投資人張小姐也分享了她的經驗:「我從2020年疫情期間開始接觸外匯交易,當初是朋友推薦的。起初不懂什麼是保證金,只覺得可以小錢玩大的很吸引人。後來才明白,要懂得風險控制才是關鍵,不然槓桿用過頭就容易爆倉。」若你希望在選擇平台的同時降低交易成本與提升透明度,也可以了解我們平台定位與返現機制(參見本站〔〕首頁與「公司概況/主要業務範圍」)。

根據《Bloomberg》公開數據,全球每日外匯交易量已超過6兆美元,其中保證金交易占比迅速成長。國際多家券商(如IG、OANDA)提供的資料也指出,台灣投資者對外匯市場的參與度在近三年提升了超過三成。為方便驗證「全球日均成交量規模」這一事實,你亦可直接查閱權威統計來源——國際清算銀行(BIS)三年期調查(例如〔〕與〔〕),以及其他央行/研究機構彙整(如〔〕、〔〕)。

外匯保證金交易的核心詞彙:

外匯(Foreign Exchange)

保證金(Margin)

槓桿(Leverage)

匯率(Exchange Rate)

投資(Investment)

市場(Market)

風險(Risk)

利潤(Profit)

李老師強調:「把外匯保證金看作一種『資金效率工具』,比把它當成賭博來得有價值。透過專業學習、使用交易平台的模擬帳戶、理解市場運作,這是有機會成為穩定收益工具的。」入門者也可參考外部新手指南(如〔Getting Started in Forex〕),並善用我們提供的返現與監管合作資訊(見〔〕)。

若您正考慮進入外匯市場,不妨先從了解基本概念開始,再進一步探索外匯保證金交易的原理與策略。若想掌握年度宏觀題材,可延伸閱讀本站〔〕。

外匯保證金交易原理解析

外匯保證金交易的核心,就是透過槓桿操作與資金配置創造更高效率的交易結果。本章節深入拆解原理,幫助你看懂表面波動背後的運作邏輯。

槓桿交易的放大效應

槓桿的魅力,在於「用小資金做大事」。但說穿了,它就像放大鏡,把報酬和風險一起變大。對於槓桿「同時放大盈虧」與「資金效率」之基本機制,你也可對照參考〔Investopedia:Forex Leverage〕的示例說明。

本金小?靠槓桿就能撬動大額部位

資金利用率高,獲利空間也放大

但別忘了:虧損也會同步放大!

實際上,10倍槓桿下,只要價格反向波動10%,本金就可能全損,這也是風險存在的根本。監管機構也反覆提醒零售投資者留意槓桿與CFD產品風險(例如英國金融行為監管局〔FCA 最新新聞稿:請勿放棄零售保護〕)。

保證金用途與資金控管

保證金不是交易成本,而是你進場的「入場券」。這點亦可由標準定義佐證(參考〔What Is Margin?〕與〔外匯保證金如何運作〕)。 想避免爆倉?資金控管很重要:

計算倉位大小前,先確定你的帳戶餘額與風險承受度

善用止損單,控制最大虧損

不同貨幣對的波動度不同,倉位要彈性調整

別壓全部本金在一筆單上,給風險留點喘息空間

正確分配保證金,就是成功的一半。想要在「降低成本」的同時建立紀律,也可以利用我們返現服務與多經紀商合作優勢(詳見〔〕)。

外匯交易平台的運作方式

外匯交易平台其實就像一間「數位券商」,串聯你和市場。這些是你需要搞懂的重點:

報價與點差:買入與賣出的價差,會影響你的交易成本。新手挑選平台時,可結合外部教學對照(如〔外匯入門:平台、點差與工具〕)。

交易執行類型:市價單、限價單、止損單……不同類型應用情境不同(可參考常見平台與教育文,如〔MetaTrader/常見訂單類型的教學與示例(Investopedia)〕)。

工具多樣性:部分平台提供技術指標、EA交易與模擬帳戶。

穩定性與速度:下單延遲可能造成滑價,影響獲利。若涉足CFD槓桿產品,務必理解監管保護與專業客戶分級差異(可對照〔FCA 對CFD保護與槓桿限制的提醒〕及新聞轉述〔Regulation Tomorrow 報導〕)。

保證金與槓桿計算方式

了解槓桿與保證金怎麼算,是外匯交易成功的第一步。這區教你用公式與圖表輕鬆搞懂!

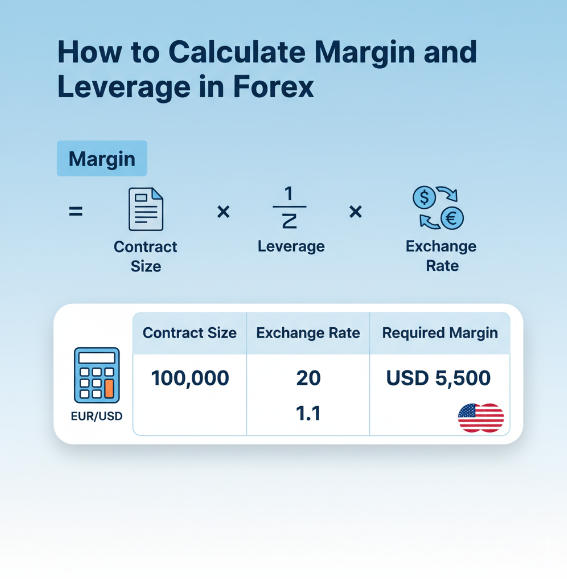

1. 初學者保證金計算公式

想知道下單前要準備多少資金?其實只要記住這個公式就夠了:

保證金 = 合約規模 × 槓桿倒數 × 匯率

例如你交易的是 EUR/USD,合約規模為 100,000 基礎貨幣,使用 20 倍槓桿,匯率為 1.1,那麼:

| 合約規模 | 槓桿 | 匯率 | 所需保證金 |

|---|---|---|---|

| 100,000 | 20 | 1.1 | USD 5,500 |

懂得計算,就不怕踩雷。若要核對概念,可參見基礎教學〔How Does Margin Trading in Forex Work?〕。

2. 如何選擇合適槓桿倍數

挑選槓桿像是選鞋子,不合腳就容易跌倒。以下是建議參考方式:

新手:建議 10 倍以下,保守保證金比例。

熟手:根據交易策略與市場波動靈活調整。

專家:根據資金管理模型設定最適風險回報比。

小提醒:「不是槓桿越高越賺」,而是你能承受多少風險!你可以對照監管與教育資源,了解高槓桿的風險與限制(如〔FCA:請勿放棄零售投資者保護〕)。

3. 保證金比例與強制平倉線

「爆倉」不是突然發生的,是你沒看清強制平倉線在提醒。

保證金比例 =(可用資金 ÷ 已用保證金)× 100%

當此比例 < 維持保證金門檻(例如 50%)→ 系統自動平倉

預付款比例(Margin Level)低,就等於風險大

風險控制就是:隨時關注保證金比例,讓可用保證金足夠彈性應對波動。若想同時提升資金效率與降低交易成本,建議配合我們的返現服務與受監管經紀商綁定流程(詳見〔〕)。

4. 槓桿與虧損風險關係圖解

你知道「槓桿翻倍,風險也翻倍」嗎?直接看圖更有感:

| 槓桿倍數 | 每 1% 市場波動虧損 | 可承受最大跌幅 |

|---|---|---|

| 10 倍 | 10% | 10% |

| 20 倍 | 20% | 5% |

| 50 倍 | 50% | 2% |

資深交易者 Noah Lin 指出:

「新手常忽略圖表背後的風險真相,結果就是不懂控制,最後被市場教育。」

交易不是賭博,圖表懂了,虧損就少了。若你關注持倉過夜的利息計算與細節,亦可查閱外部詞條(例如〔外匯持倉隔夜利息/Rollover Credit〕)。

風險控管與交易流程

這一集群聚焦於實戰操作與風險控制,是新手從了解外匯保證金邁入實際交易前的必要階段。

新手開戶與入金流程

進行外匯保證金交易,開戶與入金是起點,新手也能輕鬆上手。

選擇交易平台:找有監管牌照的平台,避免被騙。你可以同時參考監管機構的公告(如〔FCA 對CFD/槓桿風險的提醒〕),並了解我們如何僅與受監管的國際經紀商合作(見本站知識庫「品質保障措施」與〔〕)。

註冊開戶:填寫基本資料並完成身分驗證(護照、身分證、地址證明)。

綁定銀行帳戶:確保入金與出金順利。

入金操作:選擇合適的入金方式,如銀行轉帳或信用卡。

小提醒:部分平台有最低入金門檻,先看清楚再匯款比較安心!開戶同時,建議搭配我們的返現追蹤與透明化報表,以更有效率地管理成本(詳見〔〕)。

三種常見的停損策略

停損不是「怕輸」,是外匯交易裡保命的關鍵招式,控制風險先學會這三招。

固定金額停損:設定每筆虧損不超過500元,簡單直接,適合新手。

百分比停損:常見設定是虧損不超過帳戶資金的2%,跟資金成正比,彈性大。

技術指標停損:靠移動平均線、布林通道等技術點位停損,專業交易者的愛用法。

想補強停損方法與交易時段安排,可搭配外部教學(如〔Best Times to Trade Forex〕)與本站內文〔〕,再依個人策略與風險承受度調整。

結論

當你聽到「外匯保證金交易」,可能會覺得離自己很遠,但說穿了,它就像是拿小籌碼下大注,賺的多、風險也高。很多人剛開始看到槓桿放大獲利的效果,眼睛會亮,可是一不小心,就可能反被市場教做人。

「控制風險比預測市場還重要。」這是資深交易員常掛在嘴邊的一句話。你不是要贏一次,是要活得久、活得穩。停損點設好、資金分配清楚,才有本錢繼續玩下去。若你希望在同等風險之下有效降低交易成本、提高長期勝率,建議了解我們的返現服務與監管合作優勢(請見〔〕)。

想開始,不急,先打好底子。模擬交易玩熟了,再慢慢上場,這樣比較不會被當韭菜割。延伸閱讀與年度觀點,歡迎參考本站〔

常見問答

兩者最大的差異在於「槓桿」和「交易目的」。

保證金交易風險更高,但操作彈性與利潤空間也相對更大。

外匯保證金 是槓桿交易工具,常用於短線投機操作,不涉及實際貨幣兌換。

現貨外匯 則偏向真實的貨幣兌換,例如出國旅遊兌換外幣。

簡單來說,槓桿就是「借力使力」,用小資金控制大部位。它可以放大獲利,也會放大損失。

所以,槓桿不是不能用,而是需要搭配風險控管來用。

使用槓桿讓你能用 1,000 美元操作等值 100,000 美元的交易。

但只要行情反向走 1%,實際損失也可能是整筆保證金。

建議選擇監管單位明確、介面友善、提供模擬帳戶的平台,例如:

支援 MT4 或 MT5 系統

有中文客服與教育資源

低點差、快速出入金

台灣投資人常用的平台如 OANDA、IG、CMC Markets 等

計算方式會依照槓桿倍數與交易商品不同略有差異,但基本公式為:

保證金需求 = 合約價值 ÷ 槓桿倍數

舉例來說,如果你想操作 100,000 美元的 EUR/USD,使用 100 倍槓桿,則你只需要 1,000 美元保證金。

爆倉代表你的帳戶資金已經不足以支撐當前交易,經紀商會自動將你的持倉全部平倉。

造成爆倉的常見原因有:

記得:保護本金永遠是第一優先!

沒有設停損,行情反向走得太遠

使用過高槓桿

忽略保證金比例警戒線

理論上可以,但不建議初學者這麼做。

除非你有良好的風控策略,否則比較適合進行「波段操作」或日內交易。

長期持有會面臨「隔夜利息」的成本或收入

保證金交易設計本身偏向短中期操作

行情波動大時,可能不設停損就容易爆倉

要的。雖然外匯交易不像股票有證交稅,但依照台灣稅法,海外所得超過一定金額仍需申報。

建議你注意以下幾點:

海外所得(含外匯獲利)超過 100萬元新台幣 要併入綜所稅

可申報必要費用,但需有明確證明

如果不確定報稅方式,可請教會計師或查詢國稅局網站

常見風險如下:

務必選擇合法監管平台,並設好停損點位。

市場波動風險(價格劇烈變動)

槓桿風險(放大損失)

流動性風險(某些時段滑價嚴重)

平台風險(不良券商可能凍結帳戶或拒絕出金)

有些人可以,但不是每個人都適合。你要評估以下幾件事:

保證金交易絕非一夕致富的捷徑,而是一場長期修煉。

你能否承擔每天的波動與壓力?

有穩定的資金與紀律操作能力嗎?

願意持續學習、面對虧損、不斷優化策略?