Table of Contents

ある日銀幹部は「現在の円安は持続的とは限らない」と話しましたが、それが来月の話か、2年後なのか、誰にもはっきり言えません。タイミングを見誤れば、個人資産も企業経営も一気に崩れる――そんな緊張感が漂っています。

この記事では、「なぜ円安が続くのか?」「どこで反転するのか?」「今、どう備えるべきか?」を、ストレートに解説していきます。難しい理屈は抜き。あなたのお金と生活に直結する話です。

円安はいつまで続くのか?

「為替レートはいつ落ち着くのですか?」という質問を、筆者が東京・丸の内のカフェで経済アナリストの佐藤氏に投げかけた。彼は穏やかにコーヒーを口に含みながら答えた。「円安の流れは短期的な現象ではありません。日米金利差、金融政策、そして世界のインフレ動向が複雑に絡み合っています。」

為替レートを左右する最大の要因は日米金利差である。米国は依然として高金利を維持し、日本銀行は慎重な金融緩和を続けている。この構造的な差が円売り圧力を生み、投機筋がその流れを強めている。佐藤氏は「市場介入が行われても、根本的な金利差が解消されない限り、円高には転じにくい」と分析する。

一方で、原油価格や地政学リスクも無視できない。中東情勢の緊張や資源価格の上昇は、エネルギー輸入国である日本にとってマイナスだ。貿易収支の悪化が経済成長の足を引っ張り、購買力平価の観点から見ても円の実質的価値は押し下げられる。

証券会社の調査によると、多くの企業経営者が「2026年までは円安基調が続く」と見ている。彼らは為替ヘッジや海外投資を拡大しつつ、リスク分散を図っているという。読者の皆さんも、生活コストや資産運用に影響するインフレの波を意識する必要がある。

最後に佐藤氏は静かに語った。「円安の終わりは“政策転換の合図”で訪れます。市場はその一瞬を待っているのです。」その言葉は、冷静な分析の中にも確かな実感がにじんでいた。

円高に転じるきっかけは?

円高に転じる鍵となる複数の要因を探ります。

FRBの利下げタイミング

FRBが利下げに踏み切る時期は、世界中の投資家が注視するポイントです。 インフレの落ち着きと経済成長の鈍化が進めば、政策金利の引き下げが視野に入ります。 利下げが実施されればドル売り円買いの流れが加速し、円高要因となるのは避けられません。

市場予想:2026年前半にかけて段階的な利下げが見込まれる

金融政策の転換は投資資金の流れを変える

日銀の金利正常化の可能性

「日銀が金利を上げる日なんて来るの?」と思ってる人、意外と多いよね。でも最近の空気、ちょっと違う。

マイナス金利解除の議論や、イールドカーブコントロール(YCC)の柔軟化が進む中で、物価目標達成が視野に入れば金利正常化の道筋も。金融緩和の終焉が見えれば、円の買い戻し圧力は確実に高まります。

「日銀が一歩でも踏み出せば、為替は敏感に反応するだろう」 — MUFGリサーチ主席エコノミスト 談

トランプ政権復帰のリスク要因

2024年の大統領選挙でトランプ氏が再登場すれば、保護貿易政策や対中強硬姿勢が再燃し、世界経済に緊張が走る可能性も。 こうした状況は、ドル高政策への期待と裏腹に、貿易摩擦や政権不安による「リスクオフ」で円買いが加速するケースも考えられます。

トランプ再選 → 政策不確実性増加

市場混乱 → 安全資産としての円需要増

結果的に「有事の円高」へ?

地政学リスクと円の避難通貨需要

中東情勢や台湾海峡など、地政学リスクが高まると、投資家はリスク資産を手放し、安全資産に資金を移します。

円は世界的に「避難通貨」としての信頼があり、有事の円買いが起きやすいのが特徴。

| 地域 | リスク要因 | 円への影響予測 |

|---|---|---|

| 中東 | 原油供給懸念 | 短期円高圧力 |

| 台湾 | 軍事衝突懸念 | 円急騰の可能性 |

| 欧州 | 政治不安 | 限定的だが円買い傾向 |

国際情勢の不安定化 = 円高圧力という構図は、今後も変わらないでしょう。

円安を動かすのは何か?

円安を動かす「本質的な力」を見極めれば、為替の未来が読めてくる。ここではそのキードライバーを3つに絞って解説します。

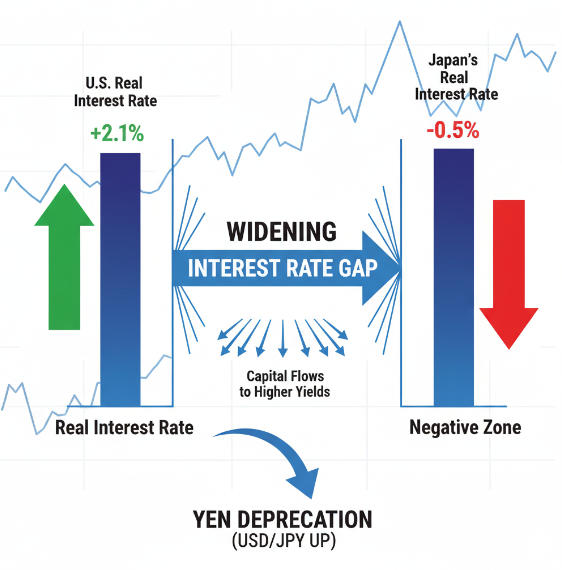

日米の実質金利差拡大

日米金利差の拡大は円安の大黒柱。日本はゼロ金利継続中、米国は高金利維持中。 インフレ調整後の実質金利を見ると、円の魅力は相対的に低い。

米国の実質金利:2.1%前後

日本の実質金利:マイナス圏推移

これが投資家に「ドルを持て、円は売れ」と言わせる最大要因です。 「金融政策が動くまでは、円安は止まらんよ」とは某エコノミストの談。

海外投資拡大と円売り圧力

最近、日本の機関投資家が海外資産を爆買い中。 これってつまり、ポートフォリオのリスク分散なんだけど…

海外投資の増加 → 円を売って外貨を買う

資本流出の加速 → 円売り圧力が高まる

長期的な円安傾向を支える

特に生命保険会社や年金基金の動きが活発で、円安トレンドの裏には“分散投資”という合理的行動があるんです。

日本の構造的貿易赤字

日本はもう「輸出大国」じゃないんだよね。 エネルギーをはじめ、輸入超過が恒常化していて、構造的な貿易赤字が続いてます。

| 年度 | 輸出額(兆円) | 輸入額(兆円) | 貿易収支(兆円) |

|---|---|---|---|

| 2022 | 98.0 | 118.6 | ▲20.6 |

| 2023 | 102.5 | 121.3 | ▲18.8 |

| 2024予測 | 105.0 | 124.0 | ▲19.0 |

こうなると、円を売ってドルを買う構造は変わらない。 産業構造と資源依存体質が、円安を“デフォルト”にしている現実に目を向ける必要があります。

円安の流れは、まるで長い坂道をゆっくり下るように続いています。買い物のたびに「また値上がりか…」と感じる人も多いでしょう。けれど、この動きの裏には金利や政策といった“大きな力”が働いているんです。

経済アナリストの田中氏は「日米の金利差が縮まらない限り、円安は止まりにくい」と話します。数字だけでなく、政治や市場心理も絡み合う複雑な現象なのです。

円安とは、円の価値が他の通貨(主にドルなど)に比べて下がることを指します。たとえば、1ドル=100円だったのが1ドル=150円になれば、円安が進んだということになります。つまり、同じ1ドルを手に入れるために、より多くの円が必要になるということですね。

円安は私たちの生活にさまざまな影響を与えます。特に、輸入に頼る日本経済では以下のような点が関係します:

一言でいえば、「円安は人によってメリット・デメリットが分かれる」状況です。

海外製品(食品・燃料・ガジェットなど)の価格上昇

海外旅行の費用が高くなる

輸出企業の利益が増えやすい(トヨタなど)

海外資産を持つ人にとってはプラスに働くことも

為替相場は基本的に「市場(マーケット)」によって決まります。世界中の投資家、企業、金融機関が通貨を売買することで、その需給バランスに応じて日々変動しています。

現時点(2025年10月)では、2026年末まで140円台を中心に円安傾向が続くという予想が多いです。ただし、以下のような要因で予測は大きく変わる可能性があります:

つまり「円安は続く」と言われていますが、「絶対」とは言い切れないのが正直なところです。

米FRBの利下げ時期

日本銀行の政策転換(利上げなど)

世界的な経済不安や地政学リスク

政権交代や選挙結果

為替介入とは、日本政府(日銀・財務省)が急激な円安や円高を抑えるために、意図的に通貨を売買する行為です。急激な変動は経済に悪影響を与えるため、「相場の安定化」が目的です。

日銀は長年にわたって「デフレ脱却」を目指しており、利上げによって景気が冷え込むリスクを避けたいと考えています。また、日本の借金(国債残高)が非常に大きいため、利上げすると国の利払い負担も急増するという事情があります。

はい、円安局面では以下のような資産運用が検討されます:

ただし、「自分に合ったリスク許容度」で判断することが大切です。

外貨建て資産(米ドル債券・外貨預金など)

海外ETFや外国株式(為替差益も期待)

国内の輸出関連株(トヨタ、ソニーなど)

金やコモディティ(円の価値下落ヘッジとして)

一概にどちらが「良い」とは言えません。それぞれにメリット・デメリットがあるからです。

つまり、立場によって「どちらが良いか」は変わるのです。

円高のメリット:海外旅行が安くなる、輸入品が安い

円高のデメリット:輸出企業の利益が減る、デフレ圧力

円安のメリット:輸出企業の収益アップ、インバウンド増加

円安のデメリット:物価上昇、家計への圧迫

理由は複数ありますが、主に以下の点が大きく関係しています:

日本の経常黒字が縮小傾向にある

海外投資(年金・保険など)による円売り

人口減少・経済成長鈍化による円需要の低下

米国との金利差が拡大し続けている

政策的に「円安容認」が続いている雰囲気がある